Kategorie

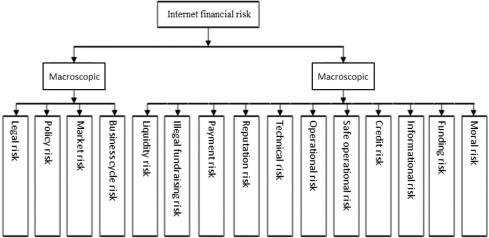

Síťová finanční rizika lze rozdělit do dvou kategorií: technická rizika založená na síťových informačních technologiích a obchodní rizika založená na finančních obchodních charakteristikách sítě.

1. Rizika síťové finanční technologie

(1) Bezpečnostní rizika. Podnikání v oblasti online financí a velké množství práce v oblasti řízení rizik jsou doplněny o počítačové programy a softwarové systémy. Technické a manažerské zabezpečení elektronických informačních systémů se proto stalo nejdůležitějším technickým rizikem při provozování online financí. Toto riziko pochází z nejistých faktorů, jako je výpadek počítačového systému a zničení diskového pole, stejně jako z faktorů, jako jsou digitální útoky mimo síť a poškození počítačovými viry. Podle průzkumů různých odvětví ve vyspělých zemích způsobily výpadky systému největší ztráty finančnímu odvětví. Energie útoků online hackerů se zvyšuje 10krát ročně. Mohou využít jakékoli mezery a chyby na internetu k nelegálnímu vstupu na hostitele, krádeži informací, odesílání falešných e-mailů atd. Viry v počítačové síti se mohou šířit a šířit sítí a rychlost šíření je desítkykrát vyšší než u jediného počítač. Jakmile je program infikován, je rychle infikován celý stroj a celá síť, což je extrémně destruktivní. V tradičním finančnictví mohou bezpečnostní rizika přinášet jen částečné ztráty, ale v online finančnictví mohou bezpečnostní rizika způsobit paralýzu celé sítě, což je systémové riziko.

(2) Riziko výběru technologie. Rozvoj online finančních služeb musí být podpořen vyspělým technickým řešením. Existuje riziko chyb při výběru technologie. Toto riziko pochází z možnosti přerušení přenosu informací nebo snížení rychlosti způsobené špatnou kompatibilitou mezi vybraným technickým systémem a softwarem klientského terminálu a také z volby technických řešení eliminovaných technologickými změnami, které mají za následek relativně zaostalou technologii a zastaralé sítě. Situace, která vede k obrovské ztrátě technologií a obchodních příležitostí. U tradičních financí vede špatná volba technologie pouze ke zpomalení obchodních procesů a zvýšení nákladů na obchodní zpracování, ale pro online finanční instituce může ztratit veškerý trh nebo dokonce základ pro přežití.

2. Podnikatelské riziko

(1) Úvěrové riziko. To se týká rizika, že online finanční obchodníci nebudou plně plnit své závazky ke dni vypršení smlouvy. Metoda online finančních služeb má vlastnosti virtuality, to znamená, že jak online finanční obchod, tak instituce poskytující služby mají zjevnou virtualitu. Aplikace síťových informačních technologií ve finančním průmyslu může realizovat zřízení síťových finančních institucí, jako jsou síťové banky na internetu. Typickou síťovou bankou je například American Security First Network Bank. Virtualizované finanční instituce mohou využívat informační technologie virtuální reality k přidávání virtuálních poboček nebo obchodních míst k zapojení do virtualizovaných finančních služeb. Veškeré obchodní aktivity v online financích, jako je přenos transakčních informací, platby a vypořádání atd., se uskutečňují ve virtuálním světě složeném z elektronických informací.

Ve srovnání s tradičními financemi je význam fyzické struktury a architektury finančních institucí značně snížen. Virtuální povaha metody online finančních služeb brání tomu, aby se strany transakce a platební strany setkaly, ale kontaktují se pouze prostřednictvím internetu. To ztěžuje ověření identity transakce a pravosti transakce a zvyšuje identitu transakce. Asymetrie informací v konfirmaci a hodnocení úvěru zvýšila úvěrové riziko. Kreditní riziko v online financích pro naši zemi nepochází pouze z fiktivních metod obsluhy, ale také z možnosti nesplácení způsobené nedokonalým systémem sociálních kreditů. Úvěrové riziko ve vývoji online financí mé země proto nemá pouze technické faktory, ale také institucionální faktory. Současný společenský kredit v mé zemi je důležitým důvodem, proč většina jednotlivců a firemních zákazníků zaujímá k online bankovnictví a elektronickému obchodování vyčkávací postoj.

(2) Riziko likvidity. To znamená, že síťové finanční instituce nemají dostatek prostředků, aby pokryly riziko, že zákazníci budou vybírat elektronické peníze. Velikost rizika souvisí s emisním měřítkem a zůstatkem elektronických peněz. Čím větší je rozsah emise, tím větší je zůstatek použitý k vypořádání a tím větší je možnost, že emitent nemůže splatit jím vydanou elektronickou měnu nebo že jsou clearingové prostředky nedostatečné. Protože aktuální elektronická měna je emitentem vydávána za předpokladu existující hodnoty reprezentované stávající měnou (aktuální papírová měna a jiná kreditní měna). Je to elektronické a informační transakční médium a není to nezávislá měna. Poté, co obchodník obdrží elektronické peníze, platba není definitivně dokončena a skutečné peníze je třeba vyzvednout od instituce, která elektronické peníze vydala. V souladu s tím musí vydavatel elektronických peněz splnit tento požadavek na likviditu. Když jsou skutečné měnové rezervy emitenta nedostatečné, vyvolá to krizi likvidity. Rizika likvidity mohou být způsobena také bezpečnostními faktory síťového systému. Když selže počítačový systém a síťová komunikace nebo poškození virem způsobí, že platební systém nefunguje normálně, nevyhnutelně to ovlivní běžné platební chování a sníží likviditu měny.

(3) Rizika plateb a vypořádání. Vzhledem k virtuální povaze online finančních služeb mohou obchodní aktivity finančních institucí prolomit omezení času a prostoru a prolomit geografická omezení tradičních finančních poboček a obchodních míst; pouhé otevření online finančních služeb může přilákat značnou zákaznickou základnu a být schopni zákazníkům poskytovat služby v reálném čase za každého počasí. Proto je online finance známé jako 3A finance (to znamená, že může poskytovat služby zákazníkům kdykoli, kdekoli a jakýmkoli způsobem). Online finanční operátoři nebo zákazníci mohou zpracovávat investice do cenných papírů, pojištění, úvěry, obchodování s futures a další finanční služby s jakýmkoli zákazníkem nebo finanční institucí na světě kdykoli prostřednictvím svých příslušných počítačových terminálů. Díky tomu má finanční obchodní prostředí sítě velkou geografickou otevřenost a vede to k internacionalizaci platebních a vypořádacích systémů v síťovém financování, čímž se výrazně zvyšuje riziko vypořádání. Existuje obrovské množství přeshraničních a meziregionálních finančních transakcí založených na elektronických platebních systémech. Tímto způsobem selhání regionální finanční sítě ovlivní normální provoz a vypořádání plateb národních a dokonce i globálních finančních sítí a způsobí ekonomické ztráty. V 80. letech 20. století došlo v americkém systému obchodování s cennými papíry k situaci, kdy došlo pouze k nákupu, ale ne k prodeji, a přes noc se vytvořily dluhy ve výši více než 20 miliard amerických dolarů. Podobné situace nastaly i u nás.

(4) Právní rizika. Jde o reakci na transakční riziko způsobené relativně zaostalou a nejasnou online finanční legislativou. Současný finanční legislativní rámec je založen především na tradičních finančních službách, jako je bankovní právo, právo cenných papírů, systém zveřejňování finančních informací atd. Postrádá podpůrné předpisy týkající se síťového financování. To je běžná situace v mnoha zemích, které rozvíjejí síťové financování, a platí to i v mé zemi. Internetové finance jsou v mé zemi stále v plenkách a odpovídající předpisy stále chybí. Neexistují například jasné a úplné zákony a předpisy v oblasti přístupu na internetový finanční trh, ověřování identity obchodníků a potvrzování platnosti elektronických smluv. Využívání internetu k poskytování nebo přijímání finančních služeb, podepisování ekonomických smluv proto bude čelit značným právním rizikům z hlediska práv a povinností a snadno se dostane do nepřiměřených sporů. V důsledku toho obchodníci čelí Větší nejistotě transakčního chování a jeho výsledků zvyšuje transakční náklady online financí a dokonce ovlivňuje zdravý vývoj online financí.

(5) Jiná rizika. Například tržní riziko, tj. dopad změn tržních cen, jako jsou úrokové sazby a směnné kurzy, na změny v zisku a ztrátě aktiv a pasiv online finančních obchodníků, a rizika, která přinášejí transakce s finančními deriváty. existují v online financích.

Analýza hlavních rizik

Rizika, kterým čelí tradiční banky, jako je kreditní riziko, riziko likvidity, úrokové riziko a tržní riziko, v provozu online bank stále existují, ale v roce Projev se změnil. Zde bude řeč o jedinečných rizicích online bankovnictví: operační riziko, tržní riziko, informační riziko, reputační riziko a právní riziko.

(1) Operační riziko. Provozním rizikem se rozumí možnost potenciálních ztrát způsobených závažnými závadami ve spolehlivosti, stabilitě a bezpečnosti systému. Provozní rizika mohou pocházet z nedbalosti online finančních zákazníků nebo z konstrukčních nedostatků a provozních chyb v online systému finančního zabezpečení a jeho produktech. Operační rizika zahrnují zejména oprávněné používání online finančních účtů, systém řízení rizik online financí, výměnu informací mezi jinými finančními institucemi a zákazníky v online financích a identifikaci pravých a nepravých elektronických peněz. V současné době je správa oprávnění online financí pro přístup k účtům finančních institucí stále složitější. Na jedné straně se zvýšil výpočetní výkon počítačů a na druhé straně se geografická poloha zákazníků více rozptýlila, což může být také způsobeno přijetím více komunikačních metod a dalších faktorů.

(2) Riziko transakce. Transakční riziko se týká skutečnosti, že spekulanti využívají změny tržních cen, jako jsou úrokové sazby a směnné kurzy, k provádění souvisejících transakcí, což nepříznivě ovlivní změny v zisku a ztrátě držitelů finančních aktiv. Díky rychlému přenosu online informací a osvobození od časových a prostorových omezení zesílí online finance tradiční finanční rizika, což povede k náhlým a nakažlivějším rizikům kolísání tržních cen, rizikům úrokových sazeb a rizik směnných kurzů a větším škodám. . Finanční networking přinesl spekulantům příležitosti. Budou provádět velké množství souvisejících transakcí na akciových, devizových a termínových trzích, což povede k vzestupům a pádům na finančním trhu, což může ve velmi krátké době způsobit smrtelnou ránu ekonomice země. V dnešní finanční síti a globalizaci jsou dopady mezinárodních horkých peněz na trh cenných papírů a iracionální operace akciových investorů kořenem turbulencí na trhu cenných papírů a největším potenciálním rizikem online financí.

(3) Informační riziko. Informační riziko se týká obchodních rizik způsobených nepříznivými volbami a morálními hazardy, kterým čelí online banky v důsledku informační asymetrie nebo neúplných informací. Vzhledem k virtuální povaze online financí jsou všechny finanční transakce prováděny na internetu prostřednictvím digitalizace. Na online trhu jsou informace mezi komerčními bankami a zákazníky ve stavu vážné asymetrie a zákazníci budou využívat informace více než na tradičních trzích. , Vytváření morálního hazardu, který poškozuje internetové bankovnictví.

(4) Riziko dobré pověsti. Reputační riziko se týká rizika, že kterákoli strana online finančního obchodníka nebude moci plnit své závazky, jak bylo dohodnuto. Vzhledem k virtuální povaze online financí ve srovnání s tradičními financemi je význam fyzické struktury a architektury finančních institucí značně snížen. Obě strany transakce se navzájem nepotkávají, ale pouze se kontaktují prostřednictvím sítě, což ztěžuje ověření identity obchodníka a pravosti transakce a zvyšuje informační asymetrii mezi obchodníky z hlediska potvrzení totožnosti a hodnocení kreditu. Zvýšené úvěrové riziko. Kreditní riziko v online financích pro naši zemi nepochází pouze z fiktivních metod obsluhy, ale také z možnosti nesplácení způsobené nedokonalým systémem sociálních kreditů. Reputační rizika mohou pocházet z obrovských ztrát v online financích, nebo když dojde k bezpečnostnímu problému v platebním systému online financí, je pro veřejnost obtížné obnovit důvěru ve schopnost online finančních transakcí. Jakmile produkty virtuálních finančních služeb poskytované online financemi nebudou moci naplnit očekávání veřejnosti a vyvolat ve společnosti širokou škálu nepříznivých reakcí, vytvoří se reputační riziko online financí. Nebo, pokud byl poškozen bezpečnostní systém online financí, ať už je příčina takového poškození interní nebo externí, ovlivní to obchodní důvěru veřejnosti v online finance.

(5) Právní rizika. Právní rizika plynou z možnosti porušení zákonů a předpisů nebo z nejednoznačnosti zákonných práv a podnikání stran zúčastněných na transakci. Banky podnikají v jiných zemích prostřednictvím internetu a nemusí dobře rozumět místním předpisům, což zvyšuje právní rizika. Zákony související s internetem jsou stále nedokonalé, např. platnost elektronických smluv a digitálních podpisů, a situace v různých zemích je odlišná, což také zvyšuje právní rizika internetového bankovnictví. V současné době jsou elektronické obchodování a online finance v mnoha zemích stále ještě v plenkách a chybí odpovídající pravidla řízení a soudní předpisy na ochranu práv a zájmů online spotřebitelů. Při využívání internetu a dalších elektronických médií k podepisování hospodářských smluv proto existují značná právní rizika.

Protiopatření a návrhy

Protiopatření a návrhy pro kontrolu internetových finančních rizik

Internetové banky mé země musí mít dostatečně silná bezpečnostní opatření, jinak to ovlivní udržitelný rozvoj finančního odvětví. Zabezpečení síťové bezpečnosti je komplexní a integrovaný systém. Jeho plánování a řízení vyžaduje spolupráci příslušných státních ministerstev, finančních institucí a IT kruhů, aby bylo možné provádět vědeckou a silnou intervenci a vedení. Zároveň by měla probíhat mezinárodní spolupráce za účelem společného boje proti online financování. Zločin.

(1) Speed up the legislative process of e-commerce and online banking. Generally speaking, network system security issues and the lag and ambiguity of network financial legislation are one of the causes of legal risks. In response to the current problems in online financial activities, speed up the pace of legal construction, promulgate laws and regulations related to online transactions and online banking as soon as possible, reduce the legal risks of banks, and regulate the behavior of online financial participants. E-commerce legislation must first address the legality of electronic transactions, how to access electronic evidence of transactions, whether the law recognizes such evidence, the behavioral norms of electronic money, electronic banking, and the legal issues of multinational banks. Secondly, the security and confidentiality of e-commerce must also be guaranteed by law, and there must be corresponding legal sanctions for computer crimes, computer leaks, theft of commercial and financial secrets, etc., so as to gradually form electronic products that are legally permitted, legally guaranteed and legally bound. Business environment. Third, make full use of policy measures to encourage online banking to develop business in a healthy development direction. Finally, to improve the credit level of the entire society, establish and improve my country's credit system.

(2) Čínská bankovní regulační komise by měla zlepšit úroveň dohledu nad internetovým bankovnictvím. Pod vedením Čínské bankovní regulační komise, za účasti dalších bank, bude formulován jednotný soubor norem a standardů pro online bankovnictví a používání elektronických zařízení s cílem dosáhnout integrace s mezinárodním finančním průmyslem; musí být vytvořen kompletní soubor schvalovacích a kontrolních mechanismů online bankovnictví. Čínské národní podmínky, čerpající ze zahraničních vývojových zkušeností, zřídily speciální instituci pro provádění výzkumu v oblasti zřízení, řízení, realizace specifických obchodních funkcí a aplikace hardwarových a softwarových systémů pro online bankovnictví a poskytování technických služeb, podpory a poradenství pro rozvoj internetového bankovnictví a využívání internetu a dalších vyspělých počítačových technologií pro dohled na dálku; jsou vybrány bezpečnostní standardy pro bezpečnostní otázky síťového bankovnictví a je zaveden systém bezpečnostní certifikace; pro hackerské programy a viry je vytvořena sada účinných systémů imunity programů; je zaveden systém analýzy řízení finančních informací a systém sledování rizik finančních technologií a včasného varování; formulovat pravidla a předpisy týkající se vydávání, placení a správy digitálních elektronických peněz.

(3) Intenzivně rozvíjet pokročilé informační technologie s nezávislými právy duševního vlastnictví a zavést systém ochrany bezpečnosti sítě. Bezpečnost síťových financí je nakonec realizována a podporována aplikací síťových technologií. Mezi její klíčové technologie patří technologie firewallů, technologie šifrování dat a technologie čipových karet atd., a to především přijetím strategií fyzického zabezpečení, strategií řízení přístupu, budováním firewallů a bezpečnostních rozhraní. , Digitální podpis a další high-tech síťové technologie. Pokud jde o hardware, většina softwarových a hardwarových systémů, jako jsou počítače a směrovače používané ve finančním elektronickém podnikání v mé zemi, je dovezena ze zahraničí a informační technologie jsou relativně zaostalé; pokud jde o software, současná šifrovací technologie a technologie správy klíčů a technologie digitálního podpisu v mé zemi zaostávají za požadavky rozvoje síťového financování, což zvyšuje bezpečnostní riziko a riziko výběru technologie rozvoje síťového financování mé země. Proto rychlé zmenšování rozdílu mezi hardwarovým vybavením a rozvinutými zeměmi a rozvoj informačních technologií s nezávislými právy duševního vlastnictví jsou základními opatřeními k prevenci a snížení bezpečnostních rizik a rizik výběru technologií a ke zlepšení výkonu zabezpečení sítě.

(4) Establish a large-scale shared online banking database. To protect the asset security of online banks, the problems of information asymmetry and information transparency must be resolved. Relying on database technology to store, manage, analyze and process data is the basic work that modern management must complete. The design of the online bank database should adopt the idea of socialized collaboration, and conduct the scientific management of assets, liabilities and intermediary business with the customer as the center. Different banks can implement the borrower credit information sharing system, and establish an early warning list of bad loans and "black". List” system. For enterprises or enterprise groups that have a certain proportion of asset control relationships, business control relationships, and personnel relationships, use the database to classify, analyze, and count, and uniformly monitor the credit.

(5) Zavést jednotný technický standard pro online finance. V současné době má elektronická konstrukce finančního systému mé země problémy, jako je nekonzistentní plánování, nejednotné technické normy pro komerční banky, nejednotné technické specifikace a různé bezpečnostní protokoly používané mezi komerčními bankami. Měl by být formulován jednotný technický standard pro finanční odvětví. Základ k tomu položilo založení Čínského finančního certifikačního centra. Vytvoření jednotného plánu rozvoje a technických standardů přispívá k jednotnému dohledu, posílení koordinace v rámci finančního systému sítě, snížení platebních a vypořádacích rizik a usnadnění sledování ostatních rizik. Musíme se co nejdříve seznámit a zvládnout mezinárodní standardy a normy související s bezpečností počítačových sítí, jako je zvládnutí a aplikace mezinárodní struktury bezpečnostního systému ISO pro bankovní transakční systémy atd., a formulovat relativně kompletní soubor mezinárodních standardů. aby síťové banky mé země mohly předcházet rizikům. V souladu s mezinárodními standardy.

(6) Posílit výzkum, vývoj a využití finančních inovací. výzkum v oblasti finančních inovací v mé zemi, zejména jejich aplikace, je stále na poměrně nízké úrovni. Mnoho finančních derivátů dosud nebylo využito. Akademické a praktické kruhy by měly společně řešit klíčové problémy a pokračovat ve vytváření, navrhování a vývoji různých nových portfoliových financí. Nástroje, aby mohla být posílena inovace a kontrola rizik finančních derivátů v mé zemi, s cílem získat nejlepší výnos v rámci určitého stupně rizika.